Инвестиции в стартапы. Как это работает? Полный разбор

Стартап, если упростить, – это компания на раннем этапе своего развития. Обычно стартапом называют бизнес, который предлагает новую технологию, которой еще нет на рынке, или же новый взгляд на решение проблем в уже существующих отраслях.

Из-за того, что идея нова сама по себе и обычно никаких ресурсов у бизнеса, кроме идеи и штата сотрудников, нет, предпринимателю – основателю стартапа сложно привлечь деньги для развития своего бизнеса. Поэтому обычно финансирование ищут нестандартными методами – вместо банковских займов привлекают инвестиции от бизнес-ангелов и венчурных фондов, используют краудфандинг или другие инструменты, где инвесторы готовы вложиться в компанию с большими рисками, но и столь же большими потенциальными выгодами.

Сегодня мы разбираемся в тонкостях инвестиций в стартапы – как со стороны инвесторов, так и со стороны самого стартапа.

Содержание:

- Какие условия инвестирования на разных этапах – раундах

- Как есть способы получения инвестиций? Как это работает в Казахстане

- Как стартапу оценить, нужны ли ему инвестиции на очередном этапе развития

- Как стартапу подготовиться к привлечению инвестиций

- Как рассчитать сумму для инвестиций в стартап

- Пять стартапов, которые нашли своего инвестора – Activat VC

- Как есть метрики оценки стартапов

Какие условия инвестирования на разных этапах – раундах?

Средства для развития стартапы нужны на самых разных его этапах жизни: от самого старта, когда есть только идея, до наличия первых продуктов, которыми уже могут пользоваться потенциальные клиенты. Разработка приложений, сервисов или образцов продукции требует значительных финансовых средств (как минимум, на оплату работы сотрудников) и времени для проверки гипотез и создания прототипов.

Поэтому и инвестиции привлекаются на всех этапах. Но их условия могут сильно отличаться в зависимости от стадии. Ниже мы приводим краткое описание каждого из этапов.

Pre-Seed и Seed инвестирование. Обычно здесь инвестируются небольшие суммы – от нескольких тысяч до нескольких сотен тысяч долларов, а инвесторы взамен получают значительную долю в компании – 10-30% или даже больше.

Оценка компании на этом этапе может быть довольно низкой, потому что бизнес еще не доказал свою концепцию и не имеет значительного оборота. Либо же пока не имеет его вовсе.

Инвестирование на раунде A (или Series A). Здесь инвестиции растут до коридора от нескольких сотен тысяч до нескольких миллионов долларов. Но инвесторы получают меньшую долю в сравнении с предыдущими раундами – в районе 15-25%. Происходит это потому, что и компания уже значительно выросла благодаря поддержке первых инвесторов и смогла доказать свою концепцию, а также получает первые обороты.

Инвестирование на раунде B (или Series B). Здесь размер инвестиций – от нескольких миллионов до десятков миллионов долларов, за которые инвесторы могут получить долю в коридоре от 10% до 20%. На этом этапе стартапы (которые “дожили” до нее) уже имеют высокую оценку, поскольку они показывают рост и масштабируемость своего бизнеса.

Инвестирование на раунде C (или Series C) и последующие раунды. На этом этапе размер инвестиций измеряется десятками миллионов долларов, при том что инвесторы получают менее 10% доли в стартапе. Здесь компании уже имеют стабильно растущую выручку, масштабируются и укрепляют свои позиции на рынке.

Выше перечислены основные условия по суммам инвестиций и получаемым инвесторам долям – в каждом случае они будут уникальны. Но есть и другие условия, например, по праву голоса инвестора и степени его участия в управлении стартапом, условиям выхода (exit terms).

Эксперты отмечают, что важно перед подписанием соглашения об инвестициях провести детальные переговоры и прописать все тонкости и спорные моменты, чтобы избежать “белых” пятен в отношениях между инвестором и командой стартапа.

Как есть способы получения инвестиций? Как это работает в Казахстане?

Без инвестиций стартап просто не может развиваться. Даже если у команды есть собственный начальный капитал, он может закончиться раньше, чем компания выпустит продукт или начнет получать первую прибыль. Поэтому стартаперы занимаются привлечением инвестиций – инструментов для этого есть множество, включая и Казахстан.

Бизнес-ангелы. Это частные лица, обычно успешные предприниматели или бизнесмены, которые готовы инвестировать собственные деньги в перспективные стартапы. Привлечь их можно через участие в нетворкинг-мероприятиях, демонстрациями продукта на стартап-питчах или использованием платформ для связи с инвесторами.

К примеру, в прошлом году в Астане появился Astana Venture Club – сообщество бизнес-ангелов, которые заинтересованы в инвестировании и поддержке перспективных технологических предпринимателей. Также действует клуб Activat Invest, который объединяет инвесторов, готовых вкладываться в стартапы.

Венчурные фонды и компании. Это специализированные организации, инвестирующие капитал институциональных и частных инвесторов в молодые компании с высоким потенциалом роста. Встретиться с ними и заинтересовать в своем продукте можно через прямое предоставление подробного бизнес-плана, привлекательного для инвестиций, или участие в событиях, где присутствуют венчурные капиталисты.

К примеру, в Казахстане с 2014 года работает компания Activat-VC, которая занимается инвестициями в стартапы на ранних стадиях. Как говорится на сайте самой компании, она совершает инвестиции в виде денег, экспертизы и налаженных партнерств, чтобы поддерживать стартапы и помочь им масштабировании бизнеса.

Краудфандинг. Это означает привлечение инвестиций через онлайн-платформы, где свои средства предлагают мелкие инвесторы – часто безвозмездно или взамен на бесплатный доступ к продукту стартапа.

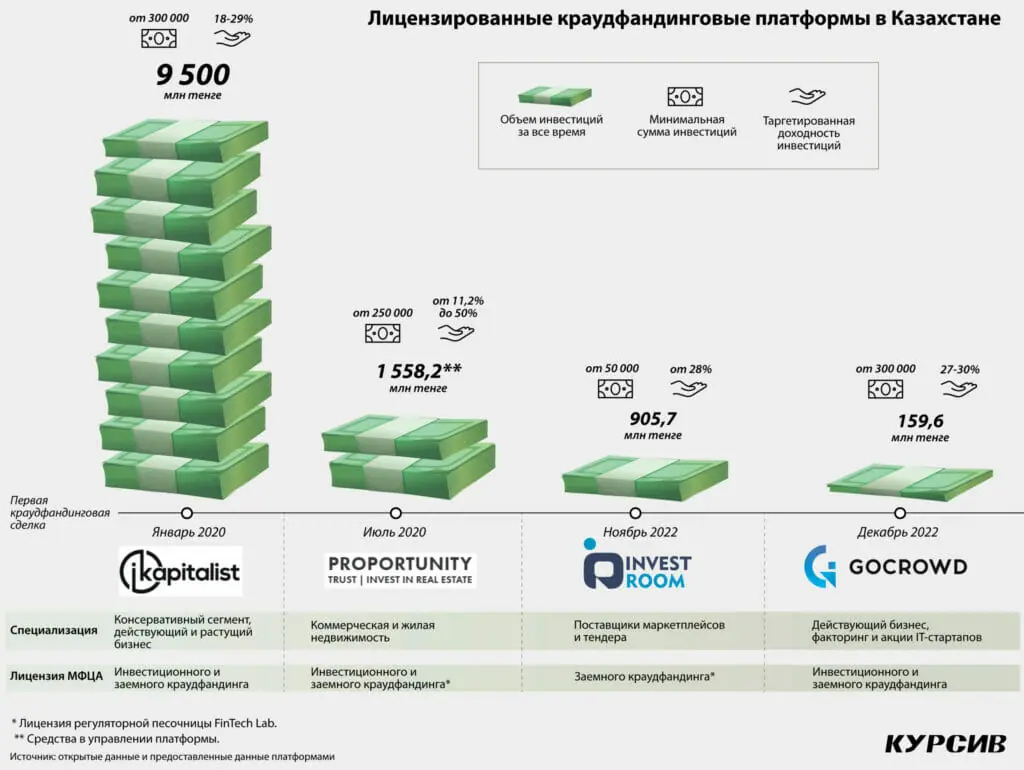

Казахстанское издание Kursiv.media пишет, что в стране действуют четыре лицензированных краудфандинговых платформы: iKapitalist, Proportunity, InvestRoom и GoCrowd. “С 2020 года через такие площадки было реализовано около 200 проектов общей стоимостью более 12 млрд тенге”, – пишут авторы статьи.

Корпоративные инвестиции. Некоторые крупные компании могут инвестировать в стартапы, которые помогают решить проблемы в их отрасли или повысить эффективность бизнеса. Наладить такое сотрудничество можно прямым поиском партнеров, акцентируя на технологическую или инновационную ценность для корпорации.

Государственные и частные гранты. Существуют государственные структуры и некоммерческие организации, которые распределяют гранты для поддержки инноваций и стартапов. Чтобы получить такой грант, важно искать тематические мероприятия и конкурсы.

Например, в Казахстане государственные гранты выдает “Национальное агентство по развитию инноваций “QazInnovations”. Поддержка выдается по направлениям коммерциализации технологии и отраслей.

Акселераторы. Это структуры, которые могут предоставить как финансовые ресурсы (обычно акселераторами владеют венчурные компании или же есть договоренности с ними по сотрудничеству), так и нефинансовую поддержку – например, бесплатные офисные помещения, менторство, участие в тренингах и образовательных программах.

Например, в Астане действует технопарк Astana Hub, который предлагает налоговые льготы и нужную для развития стартапа инфраструктуру. Также там регулярно проводятся мастер-классы

Подробнее про каждый из этих инструментов можно прочитать в статье казахстанского издания Informburo.kz, где приведены примеры казахстанских площадок для краудфандинга и в целом описано, как все работает в нашей стране.

“Для развития стартапов нужны условия: экосистема – инкубаторы и акселераторы и непосредственно финансы – площадки для краудфандинга, венчурные фонды, государственные гранты и частные предприниматели, готовые вкладываться в идеи”, – пишут журналисты.

Обычно команды стартапов не ограничиваются только одним инструментов для привлечения финансов. Например, можно одновременно и получить грант на свою идею, и привлечь финансирование от бизнес-ангела. Главное соблюсти баланс интересов между всеми сторонами.

Как стартапу оценить, нужны ли ему инвестиции на очередном этапе развития?

Все зависит от того, действительно ли стартапу нужны новые раунды инвестиций для своего развития. Например, привлечение венчурных капиталистов или бизнес-ангелов даст дополнительные ресурсы, но и повлечет за собой передачу доли в бизнесе, а следом и дополнительный контроль за работой команды. Чтобы оценить необходимость инвестиций, нужно совершить несколько шагов.

- Оценка финансов. Нужно проанализировать текущие финансовые показатели, включая выручку, издержки, чистую прибыль и денежный поток. Возможно, есть возможность покрывать операционные и другие расходы за счет имеющихся средств.

- Оценка потребности в капитале. Здесь нужно определить, какие ресурсы и инвестиции нужны для достижения стратегических целей, которые сейчас есть у стартапа. Если без дополнительных средств достичь их невозможно, то следует задуматься о поиске инвесторов.

- Оценка рисков. Важно проанализировать риски и вызовы, с которыми сталкивается стартап, и решить, возможно ли их преодолеть без дополнительных инвестиций.

- Оценка готовности бизнеса. Нужно максимально объективно оценить готовность компании к инвестициям. Это включает в себя наличие проработанного бизнес-плана, гипотез и проработанных прогнозов, которые могут привлечь внимание потенциальных инвесторов.

- Разработка плана использования инвестиций. Следует иметь проработанный план того, на что и как стартап потратит привлеченные инвестиции. Это важно, чтобы деньги не были потрачены впустую и пошли на пользу бизнеса.

В целом, прежде чем принять решение по привлечению инвестиций, стартап должен внимательно взвесить все плюсы и минусы, чтобы не оказаться в невыгодном положении после очередного раунда инвестиций. Деньги – это хорошо, но они несут с собой и новые обязательства.

Как стартапу подготовиться к привлечению инвестиций?

Подготовка к очередному раунду инвестиций – это важный этап в развитии стартапа. Чтобы добиться успеха в этом деле, нужно провести хорошую подготовку. Ниже приведены несколько шагов, которые стоит предпринять.

- Разработка бизнес-плана. Стартап должен иметь детальный бизнес-план, который включает описание бизнеса, целевые аудитории, анализ конкурентов, маркетинговую стратегию, финансовые прогнозы и план по использованию средств.

- Определение потребностей в финансировании. Нужно определить точные суммы, которые нужны стартапы с четкой аргументацией того, на что они будут потрачены и почему это важно. Это поможет инвесторам понять, как именно их инвестиции будут использованы.

- Финансовая прозрачность. Важно подготовить финансовые отчеты, включая отчет о прибылях и убытках, баланс и денежный поток. Следует показываеть прозрачность в финансах и понимание своих показателей.

- Демонстрация достижений и продуктовая демонстрация. Нужно приготовить презентацию или инвестиционный меморандум, где будет четко описано, какие достижения уже есть у компании и какие цели она планирует достичь. И если возможно, следует сразу проводить демонстрацию продукта стартапа инвесторам. Это повысит уверенность инвесторов в жизнеспособность стартапа.

- Сильная команда. Подбор кадров – это ключевой момент для стартапа на начальных стадиях его развития, потому что зачастую только команда и является сильной стороной и капиталом всего бизнеса.

- Поиск менторов. Следует привлекать менторов, опытных предпринимателей и инвесторов, чтобы получить советы и обратную связь по развитию стартапа. Они могут предоставить ценные рекомендации и помощь в подготовке.

- Правовая готовность. Помимо финансовой прозрачности, важна и прозрачность юридическая. Важно иметь официально зарегистрированное юридическое лицо, иначе инвесторы не смогут оформить с вами соглашения об инвестициях.

Как рассчитать сумму для инвестиций в стартап?

В этом вопросе все достаточно просто. Главная цель инвестиций – это поддержать рост и развитие стартапа, а потом их сумма должна удовлетворять эту потребность.

Поэтому в первую очередь нужно определить потребности стартапа и его команды. Сюда могут входить разные аспекты, такие как и расходы на разработку продукта, масштабирование маркетинга, увеличение производственных мощностей, расширение команды и так далее.

Следующим шагом идет разработка бизнес-плана. Важно детально прописать финансовые прогнозы и оценить, какие крупные расходы и доходы предстоят в течение определенного периода времени. Также следует включить “подушку безопасности” для неожиданных расходов или адаптации к изменениям на рынке.

И еще один важный момент – это оценка инвестиционного риска. В это понятие входят возможные изменения на рынке, конкуренция, технологические вызовы и так далее. Важно их проанализировать, чтобы представлять возможные расходы из-за потенциальных проблем. Но также это покажет инвесторам, насколько перспективно инвестировать в стартап.

Пять стартапов, которые нашли своего инвестора – Activat VC

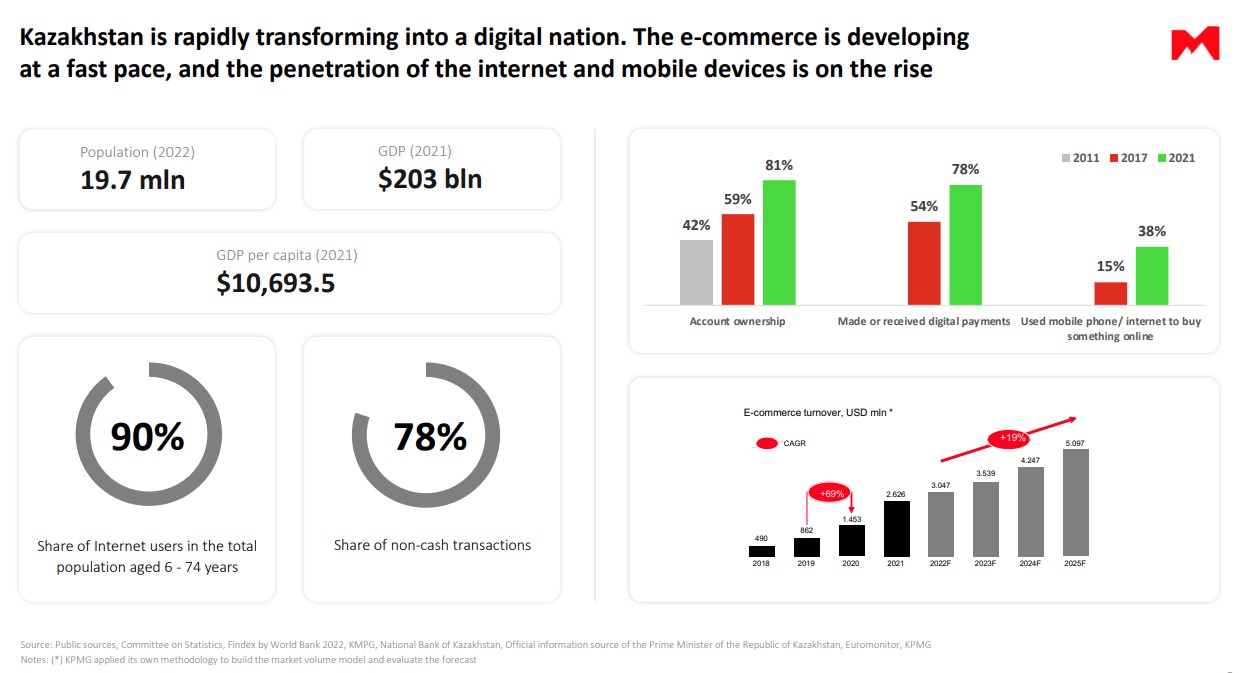

В последние годы в Казахстане венчурный рынок активно развивается и создает все больше возможностей для стартапов получить инвестиции внутри страны. Например, в казахстанском исследовании “Venture Capital Market Overview in Kazakhstan” говорится, что общий объем сделок на венчурном рынке страны с 2018 по 2022 год составил примерно 87 млн долларов. Эта цифра включает только публичные сделки, но на практике объем рынка может превышать 140 млн долларов. В этом исследовании также отмечается, что за 2018-2022 годы бизнес-ангелы обеспечили 45% всех венчурных инвестиций, венчурные фонды – 8%. Остальной объем сформировали инкубаторы и акселераторы, а также корпоративные инвестиции и инвестиционные клубы.

Один из игроков на этом рынке – венчурная компания Activat VC, которая с 2014 года занимается инвестициями в перспективные компании. В ее портфеле более 20 кейсов – и эти компании успешно работают на казахстанском и зарубежном рынках.

Первый пример. I-teka – это казахстанский цифровой сервис, который обеспечивает взаимодействие между пациентами и медицинскими учреждениями – медцентрами, врачами и аптеками. На сайте компании можно узнать доступность тех или иных лекарств в городах Казахстана, что на момент запуска стало настоящим прорывом в этой сфере. Компанией в настоящее время владеет сам Activat VC.

“Компания Activat VC оказала нам огромную поддержку в развитии нашей компании. Мы получили неоценимые советы, которые помогли нам сориентироваться на рынке, определить свои приоритетные цели и стратегию развития. Кроме того, была оказана помощь в финансировании”, – говорит Жулдызай Сейдалина, CEO I-teka.

Второй пример. EasyTap – это сервис по подбору почасовых сотрудников для магазинов и ресторанов. Компания стала первой в этой нише в Казахстане и сейчас планирует выход на рынки других стран Центральной Азии. Основатели EasyTap получили инвестиции от Activat VC, которые позволили компании развиваться и вывести свой продукт на коммерческий рынок.

Третий пример. Billz – платформа управления розничной торговлей для малого и среднего бизнеса, которая включает в себя инструменты для управления точкой продаж, товарными запасами, CRM, аналитикой, электронной коммерцией и финансовыми инструментами.

“Сотрудничество с Activat VC стало ключевым этапом в нашем пути к масштабированию в Казахстане. Благодаря их поддержке и скорости в принятии решений, мы смогли в рекордно короткие сроки закрыть раунд финансирования и набрать обороты для роста на рынке Казахстана”, – говорит Рустам Хамдамов, CEO Billz.

Четвертый пример. ApartX – сервис для сдачи квартир в аренду и контроля над ними при помощи smart-замков. Компания получила инвестиции от Activat VC. Канат Кельдибеков, CEO ApartX, отмечает, что команда венчурной компании внимательно вникает в проекты и дает “хорошую обратную связь, исходя из своего опыта”.

Пятый пример. QazTracker – система, которая позволяет контролировать состояние здоровья животных в режиме реального времени.

“Activat VC – первый венчурный инвестор, который поверил в наш проект. Отдельная благодарность Марату Толибаеву и всей команде Activat за финансовую и менторскую поддержку”, – говорит Динар Бенсеитов, CEO QazTracker.

Все эти компании успешно работают на рынке и предлагают гражданам и бизнесу новые возможности для развития и увеличения доходов.

Как есть метрики оценки стартапов?

Оценка стартапов – это сложный финансовый процесс, но в нем помогают целый ряд разных метрик. Ниже приведены несколько важнейших из них.

Выручка (Revenue). Это общая сумма денег, которую стартап зарабатывает от продажи своих товаров или услуг. Эта метрика особенно важна для стартапов, которые фокусируются на монетизации.

Ежемесячные активные пользователи (Monthly Active Users, MAU). Это количество уникальных пользователей, которые взаимодействуют с продуктом или услугой стартапа в течение месяца. Эта метрика может указывать на популярность продукта.

Затраты на привлечение клиентов (Customer Acquisition Cost, CAC). Это общие затраты на привлечение новых клиентов, разделенные на количество новых клиентов. Низкий CAC обычно считается положительным показателем.

Lifetime Value (LTV). Прогнозируемая общая прибыль, которую стартап может ожидать от одного клиента за все время сотрудничества. LTV должен быть выше CAC, чтобы бизнес считался устойчивым.

Общая оценка рынка (Total Addressable Market, TAM). Эта метрика означает размер рынка, который стартап может потенциально обслуживать. Инвесторы могут быть заинтересованы в стартапах с большим TAM, поскольку это позволяет говорить о большом потенциале для роста.

Чистая прибыль (Net Profit). Это разница между выручкой и общими затратами, которая в целом является ключевым показателем финансовой устойчивости стартапа.

Метрики роста (Growth Metrics). К ним относятся месячный или годовой процентный рост выручки, количества пользователей, конверсии и другие показатели, отражающие динамику роста бизнеса.

Лучше всего эти метрики применять вместе, чтобы точнее оценить стоимость, устойчивость и перспективы стартапа. Это ключевой момент при инвестировании, чтобы снизить риски потерь, насколько это возможно.